昨日は惜しかったですねー!

うん、逃してしまった決定的な場面は2,3あったので、決めていれば3-2で勝ててたよね。そう、サッカーワールドカップです!!いや、次の試合がもう楽しみで仕方がありません。昨日もツイートしながらみなさんと盛り上がっていました(あっ、試合は家で一人で観てたんですけどね笑)

ワンチャン決めたよーー!

乾も半端ないーっ https://t.co/KfTzTAbrmz

— 安田則之📪 経営企画室の担々麺Lover (@norrya) June 24, 2018

昔ニューヨークで、アフリカ系の友達とサッカーした時、強さと速さと脚の長さには驚愕したことあるw。

— 安田則之📪 経営企画室の担々麺Lover (@norrya) June 24, 2018

やはり、やはり、

決めたのはホンダー!!簡単そうやけど、あれ決めるのはムズイでよ。ここまで点の決め合いをワールドカップでしたことあったかいな。いけるよ、いけるよーーっ!#KSK

— 安田則之📪 経営企画室の担々麺Lover (@norrya) June 24, 2018

さて、今日は月曜日。今週一発目のブログでは何を書こうかなと考えたんですが、前回の続きにします。先週は、こんなタイトル・内容でブログを書きました。

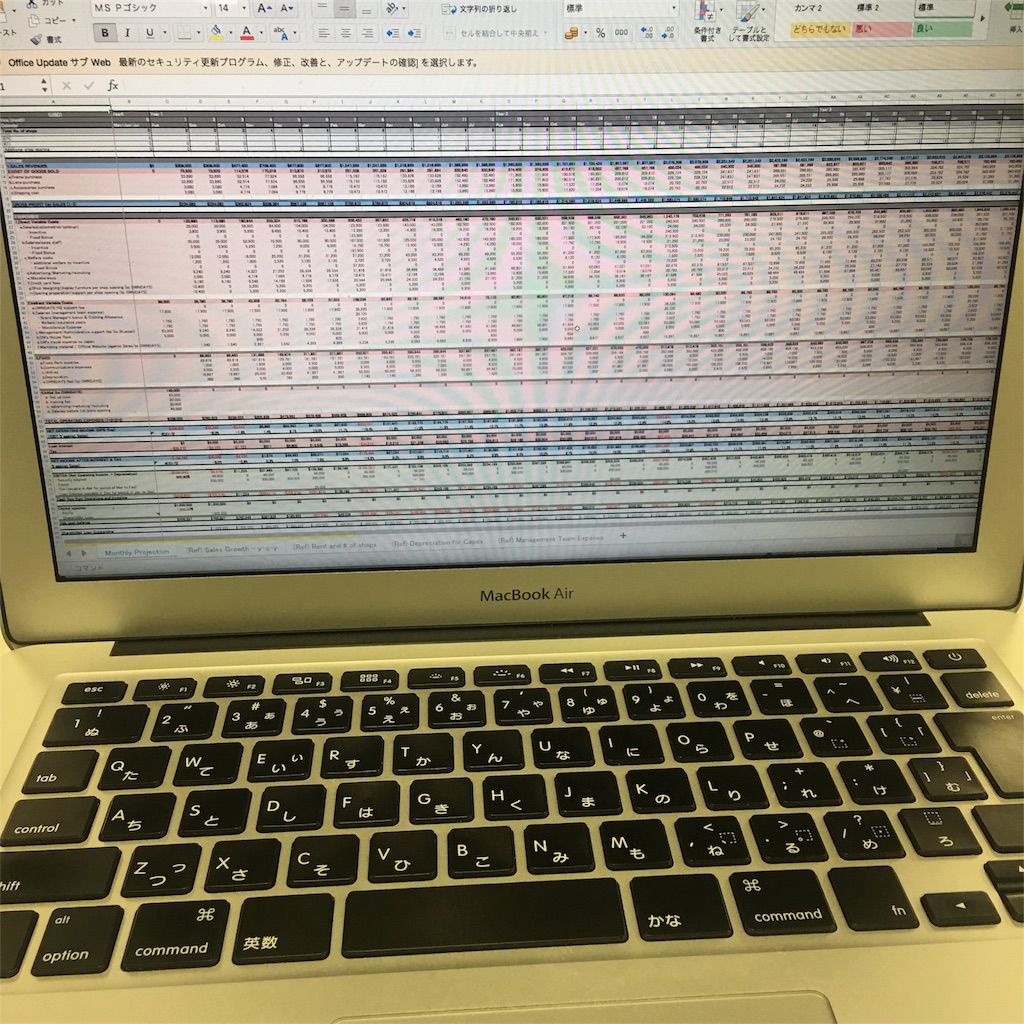

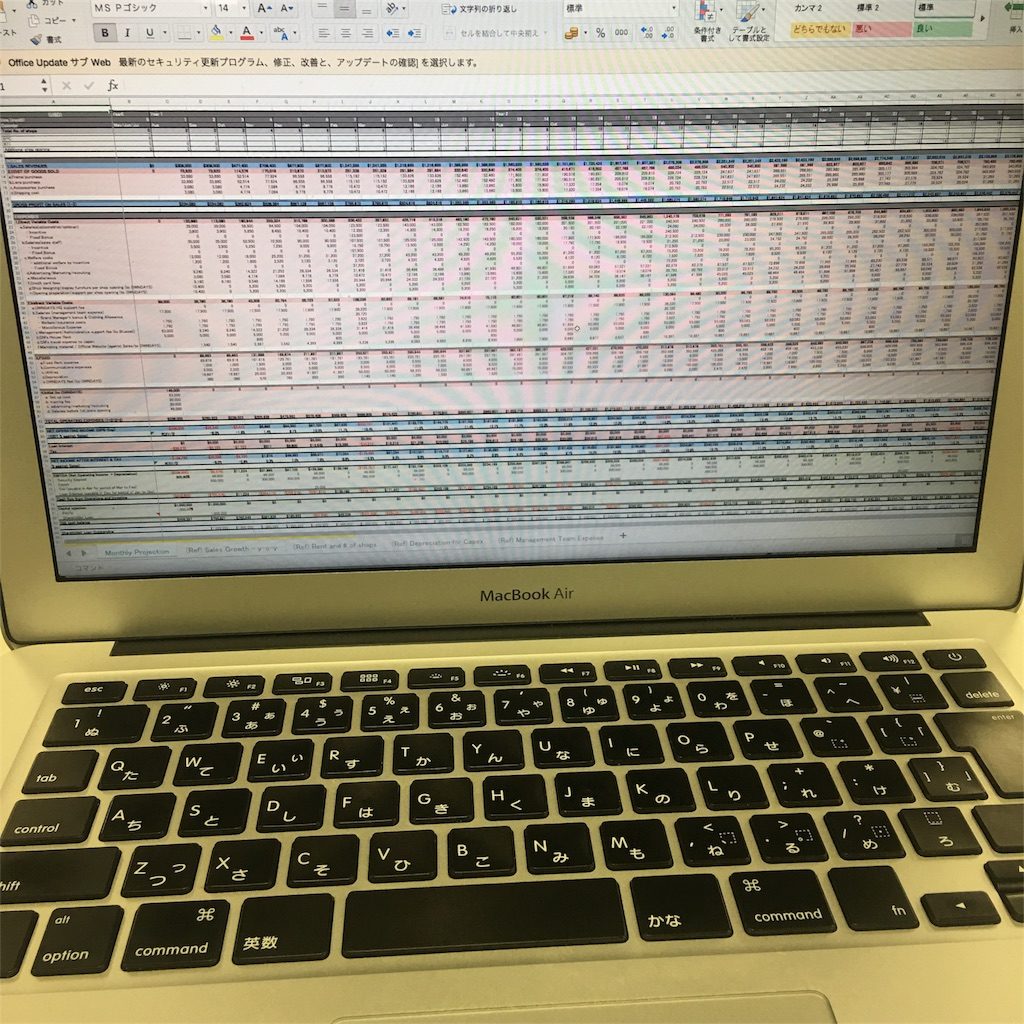

OWNDAYSでは海外展開を加速していて、今回初めてJoint Venture (ジョイントベンチャー、以下”JVと略します) という形で、ある進出国のパートナーと一緒にビジネスを展開していきます。その案件にどっぷり僕は使っていて、僕が担当している業務内容を、一部「結婚」になぞらえて説明しました。今日は、その予算作りに当たる「家計簿作成」について、もう少し具体的に書きたいと思います。

予算作りは家計簿の用意と同じ

JVを作るというのは、第三者と共に、一緒に会社を作りビジネスを育て、利益を追求していくことで、馴染みのない方々に少しわかりやすく伝えるために、前回のブログ同様、結婚に例えて説明していきたいと思います。

JV設立はまさに結婚のようで、妻・夫(パートナー)と一緒に財布を共にし、家庭(= 会社)を築き、一緒に子供(= ビジネス)を育てていくことに置き換えられます。 僕はその中で、今やっている仕事を共通の家計簿を用意することと、離婚のルールを予め定めておくこと、と例えました。

今回はこの「家計簿」の部分を少し掘り下げてどんな風に取り組んだか、ご紹介します。

まず、はじめに、「JVを作る」こと自体が目的ではなく、当然ながらビジネスなので、利益を生むことが大前提の共通の目的となります。しかし、利益を生むと言っても、一筋縄にはいきません。なぜかというと、相手が100億円の売上を目指したい一方で、自社としては売上は1億円でいいとなると、おそらく噛み合わなくなると思います。または、同じ100億円を目指すとしても、来年達成したいのか、それとも10年かけてもいいのか、時間軸によっても全然打つ手が変わってくると思います。さらには、同じ100億円で合意ができたとしても、それを得るために、自社としては5000万円しか初期投資に使わないというパターンもあれば、10億円まで出せるという会社もあると思います。

要は、JVが予算を作る目的は、「いつ、いくらかけて、いつまでに、いくら儲けるか」についてお互いクリアにしておくということに尽きるかなと思います。つまり、結婚でいうと、お互いの収入は今いくらか、そしてそれは今後いついくらに増える見込みか。そして、生活費や養育費などでいくら使って、いくらを娯楽や貯蓄、子供への投資に回すか。これを予め定めていくわけです。自分だけの財布の話であはなくなるので。

具体的には、どんな項目を用意するか。

実際、予算作りにあたり、用意した項目をざーっとここに書いてみます。

大枠としては、売上、原価、変動費、固定費、現金収支の5つの項目に分けました。

売上:

これは簡単。「客数 x 客単価 x 店舗数」が売上になります。結婚の場合は、「夫の収入 + 妻の収入」に当たる部分ですね。

原価:

OWNDAYSのようにメガネの場合、フレーム、レンズ、付帯物(メガネケースなど)が主なものになります。一本売るごとにかかってくる費用ですね。(結婚の場合は、ピタッと当てはまる部分がないのでスキップします)

変動費:

スタッフの給与、販促・マーケティング費、売上に連動するクレジットカードの決済手数料など、毎月のコストが一定額ではないものですね。家計簿の場合は、食費、光熱費、日用品、美容院、衣服代、医療費、など、毎月数字が前後したり、かかったりかからなかったりする費用です。

固定費:

店舗の家賃、出店費用の減価償却(店舗デザインの設計・施工費、メガネの検査機や加工機など)など。毎月固定で必要となる費用がここに当たります。家計簿の場合は、家賃、管理費、修繕費、携帯・WiFi代、保育園代、などが固定費に当たる部分ですね。基本的に毎月決まった金額が引き落とされるものに当たります。

現金:

実はここもとっても重要な部分。会計上は売上も利益も上がったからと言って、銀行の預金残高が増えるわけではないし、逆に会計上の売上は上がってないけど、預金は増えている、という場合も実際は起こりえます。なので、いつの時点でいくら現金があるかを常に把握する必要があります。

利益が出てる、売上が十分にあるのに、手元にお金がないということが起こりうるので。家計簿の場合、クレジットカードで支払えば、現金と比較して1〜2ヶ月間は実際の引き落としが支払い日より後ろにずれ込んだりします。他にも、会社勤めをしていて、月給以外に12月に年一回のボーナスが給与収入としてあるとしても、12月になるまでは、その支払いを受けることはできず、1〜11月は現金として銀行口座には入ってきません。

このように、ある月や年にかかる費用や見込める売上の差額である利益が、手元にある預金残高と一致するわけではなく、その分も加味して予算を作る必要があります。僕が携わった案件の場合は、以下の費用項目が、利益と現金残高にズレを起こす主なものとして見受けられます。

店舗の内装費:

工事の際に支払うが、会計上は、36ヶ月かけて償却します。

保証金:

ショッピングモールなどへの出店が多く、マンションの敷金のように保証金の支払いが必要となります。損益計算書には反映されないけど、現金収支に大きく影響する項目です。

年一回のボーナス払い:

毎月人件費として計上する一方で、支払いは例えば年度末に支払います。

ちょっと長くなってしまいましたが、売上、原価、変動費、固定費という項目で毎月の数字を作り、そこから必要な現金の収支に影響する部分を反映さえ、最終的に毎月いくらお金がかかりいくら残るかを出しました。この家計簿に抜け漏れがないか、金額が数字が妥当か、パートナー先とも議論を重ね、合意が得られれば、それを元に実際にビジネスを進めてみるわけです。

まさにこのJVの議論のように、時々僕も妻と家計簿について話し合いをします。まぁ、一番時間をかけるのは、費用の部分じゃなくて、僕の収入の部分ですけど笑。

というわけで今日はここまで〜〜。

コメント